Foto: Nelson Jr./SCO/STF.

O ministro Gilmar Mendes, do STF (Supremo Tribunal Federal) pediu vista (mais tempo para decidir) nesta 6ª feira (11.nov.2022) no julgamento sobre a cobrança do Difal (Diferencial de Alíquota) do ICMS (Imposto sobre Circulação de Mercadorias e Serviços).

Com isso, a análise do caso fica suspensa por prazo indeterminado. O processo só voltará para a pauta quando Gilmar devolver o voto.

O julgamento decide a partir de quando é válida a cobrança do Difal. O caso estava sendo analisado no plenário virtual do Supremo. A sessão dura uma semana: começou em 4 de novembro e se encerraria às 23h59 desta 6ª feira (11.nov). No formato, não há debate. Os ministros depositam seus votos no sistema eletrônico da Corte. A informação é do Poder 360.

Há 5 votos favoráveis para que a cobrança do Difal do ICMS seja feita só a partir de 2023.

Apesar da suspensão do julgamento, os ministros que ainda não votaram podem depositar seus votos no sistema, graças a uma atualização no sistema do plenário virtual do STF. Com a mudança, mesmo que haja pedido de vista ou de destaque (que manda a análise para o plenário físico), os magistrados podem incluir -caso queiram- seus votos ao longo do prazo previsto para sessão virtual de julgamento.

Com isso, pode ser formada uma maioria ainda nesta 6ª feira (11.nov). Os efeitos, no entanto, estariam condicionados à retomada do julgamento.

A corrente que está ganhando o julgamento foi aberta pelo ministro Edson Fachin. Ele abriu a divergência com o entendimento da cobrança a partir de 2023, que é favorável a empresas e pagadores de impostos.

Seguiram Fachin os ministros Ricardo Lewandowski, André Mendonça, Cármen Lúcia e Rosa Weber.

O Difal busca equilibrar a arrecadação do ICMS pelos Estados. Trata-se de um instrumento para que o imposto seja distribuído tanto aos Estados em que são feitos determinados produtos e serviços quanto aos que são destino das compras.

O STF julga de forma conjunta 3 ADIs (Ações Diretas de Inconstitucionalidade) que tratam do tema. O relator, ministro Alexandre de Moraes, votou pelo recolhimento do Difal a partir de janeiro de 2022.

O ministro Dias Toffoli divergiu do relator, mas votou de forma diferente de Fachin. Para Toffoli, a cobrança poderia ser feita em 2022, mas a partir de abril.

Ainda faltam os votos dos ministros Roberto Barroso, Luiz Fux e Nunes Marques.

VOTOS

Fachin acompanhou o argumento apresentado por Toffoli de que deve valer o princípio nonagesimal, que só autoriza Estados a cobrarem tributo 90 dias depois de uma lei entrar em vigência. Ou seja, a cobrança valeria regularmente a partir do começo de abril deste ano.

Contudo, Fachin considera que a regra nonagesimal é indissociável do princípio da anterioridade anual. Portanto, o Difal só poderia ser cobrado no ano seguinte ao da publicação da lei que regulamentou o tributo. Eis a íntegra (82 KB) do voto do ministro.

Uma 1ª tentativa para analisar o caso começou em 23 de setembro. Na ocasião, Moraes votou pela cobrança regular a partir da vigência da Lei Complementar (LC) 190, de 2022, em 5 de janeiro deste ano. Em seguida, Toffolli pediu vista (mais tempo de análise), suspendendo o julgamento.

A criação de efeitos só depois de 90 dias também consta na própria LC. Para Moraes, no entanto, a norma não modificou a carga tributária suportada pelos pagadores de impostos, só alterou a destinação da arrecadação.

Toffoli, por outro lado, defendeu o princípio nonagesimal afirmando que o legislador pode estabelecer, em favor dos pagadores de imposto, um “prazo razoável” para que a cobrança do Difal passasse a valer.

Em seu voto, Moraes disse entender que a LC não institui o tributo e, por isso, não deve atender as anterioridades nonagesimal.

O relator argumentou que a LC não modifica a carga tributária, alterando somente o destino da arrecadação, visto que a lei determina somente a transferência de parte da arrecadação para o Estado de destino da mercadoria. Eis a íntegra do voto de Moraes (151 KB).

ENTENDA A DISCUSSÃO

O Difal busca equilibrar a arrecadação do ICMS pelos Estados. Trata-se de um instrumento para que o imposto seja distribuído tanto aos Estados em que são feitos determinados produtos e serviços quanto aos que são destino das compras.

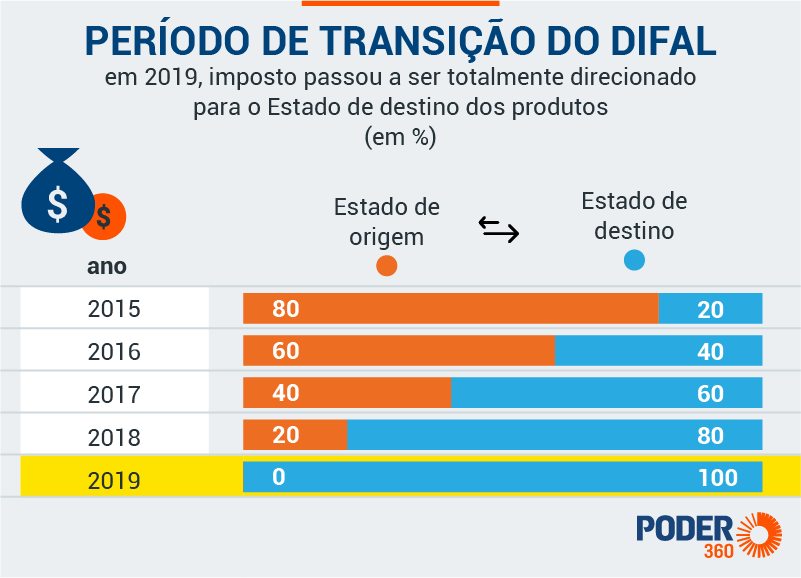

Essa solução teve início em 2015, por meio da Emenda Constitucional 87/2015 e do Convênio ICMS 93/2015. O motivo foi o aumento de compras via internet por pessoas físicas. Antes de 2015, só o Estado de origem do produto ou serviço arrecadava. A partir da mudança, os Estados de destino passaram a receber uma parte da alíquota.

Em 2021, o STF considerou inconstitucionais trechos do convênio de 2015 que trata do Difal e determinou que o tema fosse regulamentado por meio de uma LC.

O problema é que a lei sobre o assunto (LC 190/2022) só foi publicada em 5 de janeiro de 2022. Com isso, foi criado um impasse: setores do comércio e da indústria afirmam que leis envolvendo impostos só produzem efeitos no exercício seguinte a sua publicação. Trata-se do princípio da anterioridade anual. Ou seja, como a LC é de 2022, a cobrança do Difal só seria permitida a partir de 2023.

Também argumentam que outro princípio, o da anterioridade nonagesimal, proíbe que Estados cobrem tributos antes de decorridos 90 dias da data da publicação de uma lei que cria ou aumenta o valor a ser recolhido por meio de um imposto.

Estados, por outro lado, dizem que a anterioridade anual só vale quando um novo imposto é criado ou quando há o aumento da cobrança, enquanto as mudanças no Difal já existem desde 2015 e passaram só por uma nova regulamentação por meio da LC publicada em 2022.

Entenda as 3 ações que estão no Supremo:

- ADI 7066 – Abimaq (Associação Brasileira de Indústria de Máquinas) pede a suspensão dos efeitos da LC de 2022, afirmando que os princípios da anterioridade anual e nonagesimal impedem a cobrança no decorrer de 2022. Segundo a associação, os valores só devem ser recolhidos a partir de 1º de janeiro de 2023;

- ADI 7070 – Alagoas pede a cobrança do Difal de ICMS a partir já em 2022, não sendo necessária a observância das anterioridades anual e nonagesimal;

- ADI 7078 – Ceará pede a cobrança do Difal de ICMS a partir da publicação da LC de 2022, ou seja, a partir de 5 de janeiro de 2022. Diz que os princípios da anterioridade nonagesimal e anual só valem quando há a criação ou aumento de um imposto.

Até o momento, Moraes e Toffoli entenderam não incidir a anterioridade anual. Divergiram, no entanto, pela validade da anterioridade nonagesimal, que para Moraes não deveria incidir no caso concreto, enquanto Toffoli votou em sentido contrário.

ARGUMENTOS

A Abimaq diz que embora a cobrança do Difal seja anterior à LC publicada em 2022, a medida criou uma “nova relação jurídica tributária”, o que exigiria a aplicação do princípio da anterioridade anual.

“Nesse cenário, uma vez que se trata de nova relação jurídica tributária, a Constituição Federal, no comando do artigo 150, III, ‘b’, determina que a lei instituidora deve ser publicada no exercício financeiro anterior à exigência da exação”, diz a associação. Eis a íntegra da ação (1.017 KB).

Há 19 pedidos de associações para que atuem no caso como “amigos da Corte”, instituições que solicitam o ingresso no caso para contribuir com informações.

São outros Estados com interesse na discussão (pedindo a cobrança imediata), e sindicatos, federações e associações da indústria (que solicitam a cobrança só a partir de 2023). A Fiesp (Federação das Indústrias do Estado de São Paulo) está entre as federações que pedem a aplicação só a partir do 2023, assim como a CNC (Confederação Nacional do Comércio de Bens, Serviços e Turismo) e a Fecomércio (Federação do Comércio de Bens, Serviços e Turismo).

Se as associações argumentam que a LC não deve criar efeitos imediatos, os Estados dizem que a cobrança só em 2023 causaria um prejuízo de R$ 10 bilhões em 2022.

“O elemento temporal inserido para a produção de efeitos é completamente despropositado, violador do princípio constitucional da proporcionalidade, uma vez que a tributação está sendo exigida dos contribuintes desde 2015”, diz o Estado de Alagoas na ação de sua autoria (ADI 7070). Eis a íntegra da peça (1 MB).

Já o Estado do Ceará diz que postergar os efeitos imediatos da LC “impede o exercício legítimo da competência tributária estadual e viola o pacto federativo”, uma vez que privaria os “entes subnacionais de sua autonomia político-administrativa e financeira”. Eis a íntegra da ação (7 MB).

Enquanto o Supremo não dá uma definição sobre o tema, há decisões contrárias sobre o Difal. Juízes de diversos Estados, como Goiás, Maranhão, Sergipe, Piauí e Santa Catarina, além do Distrito Federal, suspenderam a cobrança em 2022, o que foi derrubado por presidentes de TJs (Tribunais de Justiça).

DIVISÃO

Com as mudanças aplicadas a partir de 2015, o Estado de destino da mercadoria passou a receber parte do ICMS. Antes de 2015, só o Estado em que os itens eram produzidos recolhiam o imposto, no caso de o comprador ser pessoa física (que não paga ICMS).

A distribuição aos Estados de destino foi progressiva. Em 2015, por exemplo, 80% do ICMS ia para o Estado que produzia, e só 20% ao de destino. Em 2016, a correlação mudou para 60% e 40% respectivamente, até que, em 2019, 100% da alíquota passou a ser recolhida para o Estado de destino do produto.

Leia a progressão na tabela abaixo:

“De modo ilustrativo, se uma empresa paulista de e-commerce vende uma peça de hardware para um consumidor final em Rondônia, o recolhimento será feito pela pessoa jurídica paulista, mas seu montante será direcionado à Administração Tributária rondoniense, antes do envio da mercadoria”, explicou ao Poder360 o advogado tributarista Pedro Barroso.

O Difal é calculado considerando a diferença entre a alíquota interna do Estado de destino do produto e a alíquota interestadual do Estado que envia.

Supondo, por exemplo, que a um produto de R$ 100 saia de São Paulo com destino ao Rio de Janeiro e que as alíquotas dos Estados sejam de R$ 12% e 18% respectivamente, o Estado destinatário recebe R$ 6.

Créditos: Poder 360.