Foto: Joédson Alves/Agência Brasil.

O prazo para a entrega da declaração de ajuste anual do Imposto de Renda (IR) de pessoas físicas termina no dia 31 de maio, daqui a um mês.

Segundo dados da Receita Federal, cerca de 22 milhões de contribuintes deixaram para enviar a declaração no último mês, mas outros 18.051.280 já prestaram contas à instituição desde o dia 15 de março, quando foi liberado o download do programa para o ajuste de 2023.

No mesmo período do ano passado, 17,8 milhões de declarações haviam sido entregues, de um total de cerca de 36 milhões esperadas. Neste ano, a Receita espera receber entre 38,5 e 39,5 milhões de declarações durante o prazo regular de entrega.

Precisam prestar contas ao leão os contribuintes que tiverem renda acima de R$ 28.559,70 em 2022 ou que recebem R$ 40 mil em rendimentos isentos, não tributáveis ou tributados na fonte.

Além disso, mesmo que a renda não atinja os valores mínimos, precisam enviar a declaração à Receita Federal as pessoas físicas que tinham bens avaliados em mais de R$ 300 mil – casa, carro ou investimentos, por exemplo – em 31 de dezembro de 2022

Isso ocorre independentemente de ser trabalhador formal, informal, aposentado ou pensionista, por exemplo, pois o que define a obrigatoriedade é a situação de renda do contribuinte.

Veja os casos em que a entrega da declaração do Imposto de Renda é obrigatória:

- Recebeu rendimentos tributáveis, sujeitos ao ajuste na declaração, cuja soma foi superior a R$ 28.559,70;

- Recebeu rendimentos isentos, não tributáveis ou tributados exclusivamente na fonte, cuja soma foi superior a R$ 40 mil;

- Obteve, em qualquer mês, ganho de capital na alienação de bens ou direitos à incidência do Imposto;

- Realizou operações de alienação na bolsa de valores, de mercadorias, de futuros e assemelhadas cuja soma foi superior a R$ 40 mil; ou com apuração de ganhos líquidos sujeitas à incidência do imposto;

- Em relação à atividade rural: que obteve receita bruta em valor superior a R$ 142.798,50 ou pretende compensar, no ano-calendário de 2022 ou posteriores, prejuízos de anos-calendário anteriores ou do próprio ano-calendário de 2022;

- Teve, em 31 de dezembro, a posse ou a propriedade de bens ou direitos, inclusive terra nua, de valor total superior a R$ 300 mil;

- Passou à condição de residente no Brasil em qualquer mês e nessa condição encontrava-se em 31 de dezembro;

- Optou pela isenção do IR incidente sobre o ganho de capital auferido na venda de imóveis residenciais, caso o produto da venda seja aplicado na aquisição de imóveis residenciais localizados no país, no prazo de 180 dias, contado da celebração do contrato de venda.

Como fazer a declaração?

Há três maneiras de fazer a declaração do Imposto de Renda:

- Programa Gerador de Declaração (PGD);

- Aplicativo Meu Imposto de Renda para iOS ou Android;

- Portal e-CAC, que pode ser utilizado no computador pela sua conta no gov.br.

Depois de escolher uma das opções, preencha os dados informações – fontes de pagamento, gastos com saúde e educação, dívidas, bens, etc – necessárias para enviar à Receita Federal.

Após isso, clique no campo “verificar pendências” para saber se todos os campos obrigatórios da declaração foram corretamente preenchidos. Se estiver tudo certo, a declaração será liberada para o envio à Receita Federal.

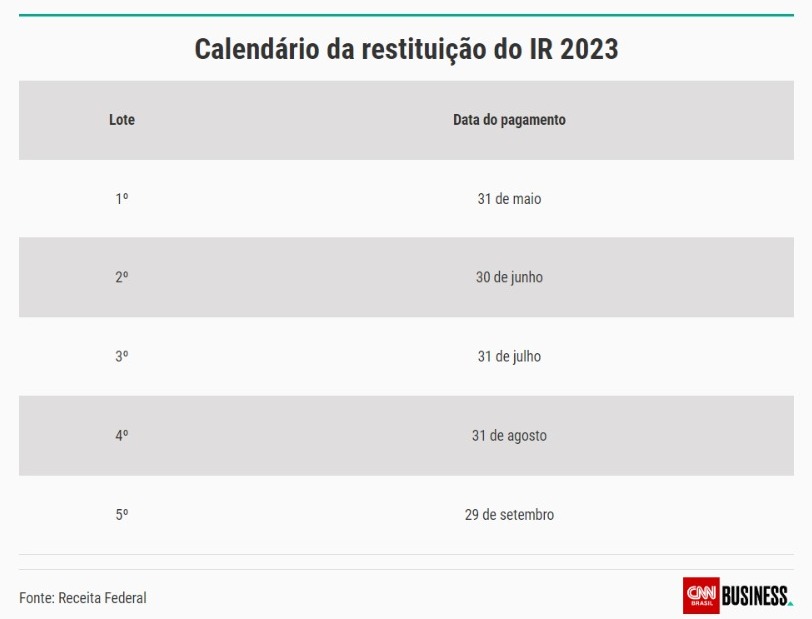

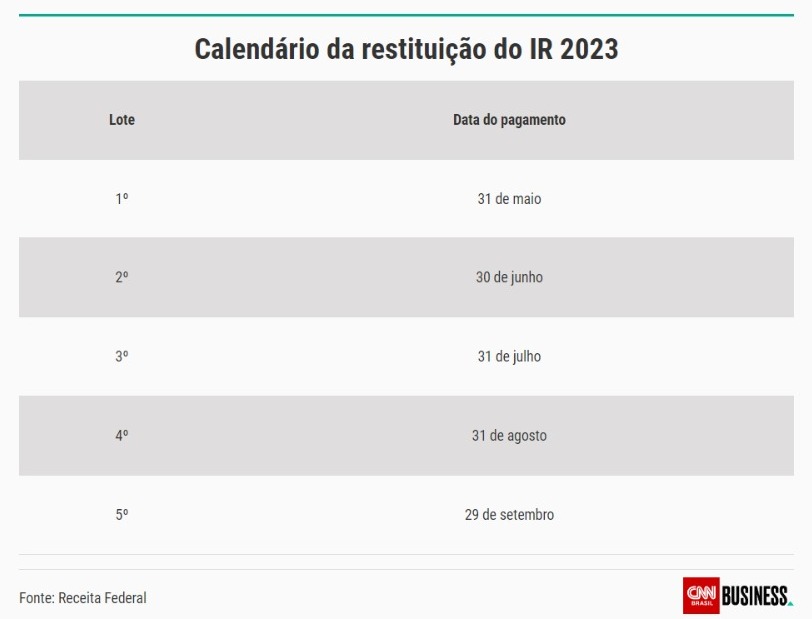

Calendário da restituição do Imposto de Renda

Deu tudo certo na declaração. Agora resta esperar o prazo da restituição do Imposto de Renda. O valor a ser recebido aparece depois que os dados foram totalmente preenchidos e não houver pendências.

A novidade do IR 2023 é que se a declaração for pré-preenchida ou se optar por receber a restituição via Pix, os contribuintes que o fizerem também terão prioridade no recebimento.

Veja a ordem de prioridade à restituição:

- Idosos de idade igual ou superior a 80 anos;

- Idosos de idade igual ou superior a 60 anos;

- Portadores de deficiência ou moléstia grave;

- Contribuintes cuja maior fonte de renda seja o magistério;

- Contribuintes que utilizaram a declaração pré-preenchida e/ou optaram por receber a restituição por Pix;

- Demais contribuintes.

Lembrando que, quanto antes declarar, mais rápido poderá receber. Confira as datas no calendário abaixo.

Malha fina

Se após o cruzamento e análise dos dados enviados a Receita Federal encontrar inconsistências na declaração – como recibos médicos que não foram declarados pelo prestador de serviços, bens registrados e não declarados, dependentes omitidos ou declarados por mais de um contribuinte – a declaração fica retida na malha fina. Isso pode atrasar ou até impedir que o pagamento da restituição, se houver.

Para sair dessa situação, deve ser feita uma declaração retificadora até o dia 31 de maio para corrigir os erros. Conforme a Receita, é obrigatório informar o número da declaração que será retificada.

Se não for mudar o regime de tributação – desconto simplificado ou deduções legais –, é possível realizar a retificação em até 5 anos, desde que a declaração não esteja sob fiscalização.

Pensando nisso, é importante optar pelo modelo pré-preenchido, que copia os dados do ano anterior, pois basta conferi-los e, se houver algum erro ou faltar informação, é possível já corrigir no momento, sem precisar esperar a análise.

E se eu atrasar ou não declarar?

Caso descubra tarde demais que precisa realizar a declaração e a faça somente após a data limite – 31 de maio –, será necessário pagar a Multa por Atraso na Entrega de Declaração (MAED).

O valor mínimo da multa é de R$ 165,74, podendo chegar até 20% do Imposto de Renda, com o prazo de 30 para pagar a partir da data de entrega do IR.

E se a declaração não for feita, o CPF fica pendente de regularização, o que pode impedir o contribuinte de criar uma conta no banco ou realizar empréstimos, por exemplo.

Créditos: CNN.